29 abr SINTESIS INFORMATIVA N° 14/2019

Impuesto Cedular. Renta financiera y enajenación de inmuebles.

Mediante la Resolución General (AFIP) 4468, se establece la forma, el plazo y demás condiciones que deben observar las personas humanas y las sucesiones indivisas para la determinación anual e ingreso del impuesto cedular sobre la renta financiera (rendimientos producto de la colocación de capital – enajenación de valores) y por la venta de inmuebles.

Los sujetos alcanzados por el impuesto deberán cumplir con la presentación de la declaración jurada cuando la misma arroje impuesto determinado.

Cuando se trate de la presentación de la declaración jurada determinativa del impuesto cedular sobre la renta financiera, los contribuyentes serán dados de alta de oficio en dicho gravamen.

La confección de la declaración jurada determinativa del impuesto cedular deberá realizarse ingresando a la web de AFIP con CUIT y clave fiscal mediante el servicio denominado “Ganancias Personas Humanas – Portal Integrado”, en la opción que corresponda según el tipo de renta a declarar.

Como resultado de la transmisión de la información, el sistema generará los siguientes formularios:

- Formulario F. 2022: cuando se declaren rendimientos producto de la colocación de capital en valores, intereses de depósitos a plazo efectuados en entidades financieras y/o resultados provenientes de la enajenación de acciones, valores representativos y certificados de depósitos de acciones y demás valores

- Formulario F. 2023: cuando se trate de rentas obtenidas por la enajenación o transferencia de derechos sobre inmuebles.

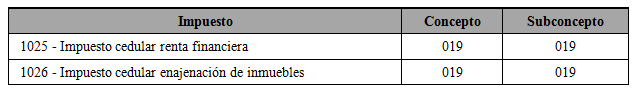

El ingreso del saldo resultante se realizará mediante la “Billetera Electrónica AFIP” o volante electrónico de pago VEP bajos los siguientes códigos, según corresponda:

Se establece que el impuesto cedular resultante podrá ser compensado con saldo de libre disponibilidad proveniente de otros impuestos.

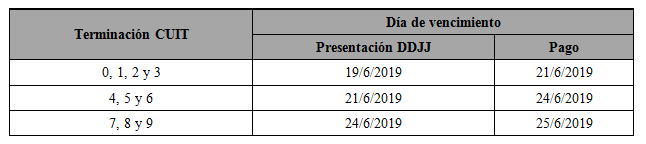

La presentación de la declaración jurada e ingreso del saldo resultante deberán efectuarse hasta el día del mes de junio del año inmediato siguiente al del período fiscal que se declara, según el cronograma de vencimientos que se establezca para cada año fiscal.

El cronograma de vencimientos correspondiente al período fiscal 2018, conforme la terminación de la CUIT de los responsables, es el siguiente:

Las disposiciones de esta resolución general entrarán en vigencia el día de su publicación en el Boletín Oficial el día 26/04/2019.

Ciudad Autónoma de Buenos Aires, Abril de 2019.